In den Jahren 2014 und 2015 rückten die Bewertungsreserven der Lebensversicherer in die öffentliche Diskussion. Der Gesetzgeber forderte, die Versicherungsnehmer bei Auszahlung der Verträge weniger stark an den Bewertungsreserven zu beteiligen. Für viele Kunden der Versicherungswirtschaft war zunächst einmal völlig unklar, worum es dabei ging.

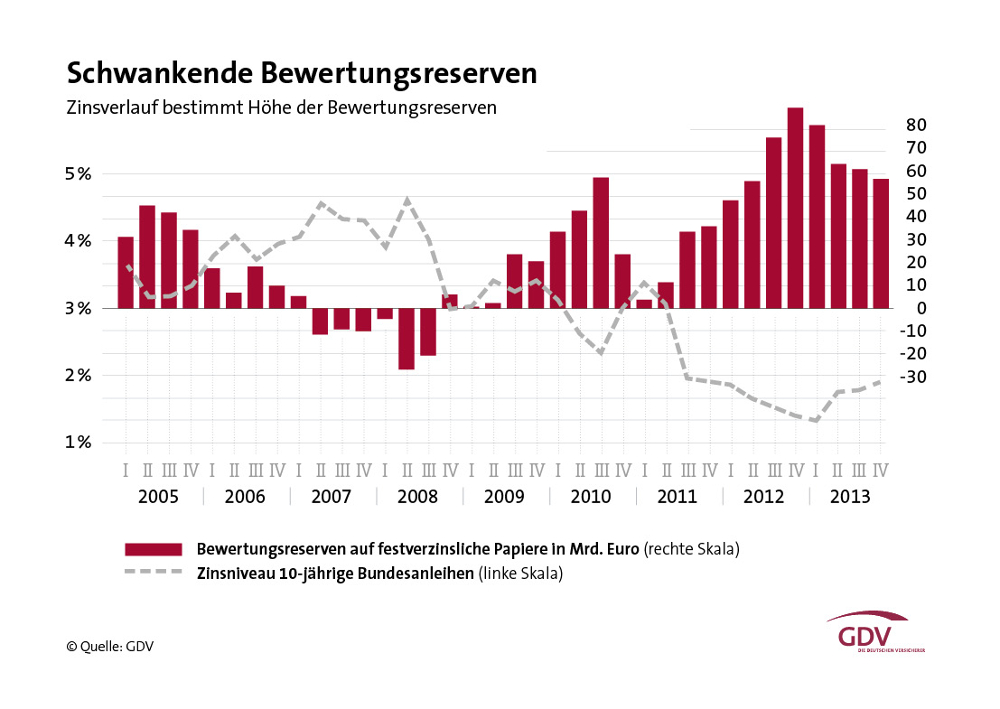

Seit dem Jahr 2008 waren die Versicherer verpflichtet, die Kunden an den Bewertungsreserven zu beteiligen. Die Niedrigzinsphase brachte erneuten Diskussionsstoff hervor.

- Lebensversicherer müssen ihre Kapitalanlagen nach höchstmöglicher Sicherheit bewerten.

- Kursrückgänge müssen bilanziert werden, Kursgewinne nicht.

- Das Recht der Versicherungsnehmer auf eine Beteiligung an den Bewertungsreserven bei Fälligkeit des Vertrages wurde vom BGH aufgehoben.

- In Zeiten niedriger Zinsen müssen die Bewertungsreserven in erster Linie für die Erfüllung von Garantien verwendet werden.

Was sind Bewertungsreserven?

Bewertungsreserven stellen in der Versicherungsbranche Gewinne aus den Kapitalanlagen der Versicherer dar. Im Allgemeinen ist von Bewertungsreserven, auch stille Reserven, die Rede, wenn der Marktwert eines Wertpapiers über dessen ursprünglichem Kaufpreis liegt. Bei festverzinslichen Papieren tritt dieser Fall ein, wenn die Zinsen sinken. Der Wert von älteren Papieren, die noch höhere Zinsen haben, steigt dann an.

Die Versicherungswirtschaft muss die Kundengelder für Lebens- und Rentenversicherer unter bestimmten, sehr konservativen Gesichtspunkten investieren. Zum einen müssen die Kundenbeiträge möglichst sicher angelegt sein, zum anderen aber dennoch Gewinne erwirtschaften.

Die Verteilung der Investitionen stellte sich in der Vergangenheit wie folgt dar:

Angenommen, ein Lebensversicherer kauft eine Aktie zum Kurs von 100 Euro. Der Kurs sinkt auf 80 Euro. In diesem Fall muss er den Wert der Aktie bilanziell nach unten auf 80 Euro korrigieren. Es gilt immer das Prinzip größtmöglicher Sicherheit bei der Ausweisung des Vermögens.

Im Umkehrschluss muss ein Kursanstieg auf 110 Euro aber nicht in den Büchern vermerkt werden – der Wert der Aktie könnte ja wieder sinken.

Bei festverzinslichen Wertpapieren gilt das Gleiche. Diese weisen allerdings eine Besonderheit auf. Während der Laufzeit kann es passieren, dass sich der Kurs über den Ausgabepreis hinaus entwickelt. Je näher allerdings der Ablaufzeitpunkt der Anleihe rückt, umso mehr geht der Kurs wieder auf das Ausgabeniveau zurück. Hier liegt die Krux für die Versicherer.

Bis zur Gesetzesänderung, die im Jahr 2015 final umgesetzt wurde, war es so, dass die Versicherungsnehmer bei Auszahlung ihres Vertrages mit 50 Prozent an den Bewertungsreserven beteiligt waren. Dieses Vorgehen barg Risiken.

Ein Rechenbeispiel

Wir wollen die Risiken an einem ganz einfachen Beispiel erläutern. Eine Anleihe mit zehnjähriger Laufzeit hat einen Kurs von 105. Nach fünf Jahren wird eine Lebensversicherung fällig. Der Versicherungsnehmer wird mit 50 Prozent, also 2,50 Euro, an der Kurssteigerung der Anleihe beteiligt.

Weitere fünf Jahre später kommt wieder ein Vertrag zur Auszahlung. Da die Laufzeit der Anleihe ebenfalls bald endet, hat sich ihr Kurs wieder bei 100 eingependelt. Der Versicherungsnehmer geht hinsichtlich der Gewinnbeteiligung an den Bewertungsreserven leer aus.

Die erhöhte Beteiligung der Begünstigten an den Bewertungsreserven barg eine planerische Unsicherheit für die Versicherer. Der nicht realisierte Kursgewinn, der an bestimmte Anleger ausgezahlt werden muss, muss andernorts erwirtschaftet werden. Gleichermaßen bedarf es einer Kompensation der Versicherungsnehmer, bei deren Vertragsfälligkeit keine erhöhten Bewertungsreserven vorliegen.

Wie groß die Diskrepanz zwischen tatsächlichem Kursverlauf einer Anleihe und den Bewertungsreserven der Versicherer ausfällt, verdeutlicht die folgende Grafik:

Folgen für die Versicherungsnehmer

Die Gesetzesänderung bedeutete für die Versicherungsnehmer zwangsläufig eine Kürzung der Ablaufleistungen beziehungsweise der monatlichen Zahlungen bei Leibrentenversicherungen. Allerdings haben die Versicherer nach wie vor das Recht, die Versicherungsnehmer an den Bewertungsreserven wie gehabt zu beteiligen. Voraussetzung ist allerdings, dass diese Gelder nicht benötigt werden, um den primären Garantieverpflichtungen nachzukommen.

Bundesgerichtshof schaffte Klarheit

Erst im Jahr 2018 wurde die Diskussion durch ein Urteil des Bundesgerichtshofs (BGH) beendet (Aktenzeichen IV ZR 201 / 17) (1). Die Richter urteilten, dass die Versicherer die Bewertungsreserven im Zweifelsfall vollständig einbehalten dürfen. Dabei bezogen sie sich auf Paragraf 153 Abs. 3 Satz 3, Versicherungsvertragsgesetz VVG) (2). Dieser regelt neben der Ausschüttung der Bewertungsreserven auch die Aufrechterhaltung der Leistungsgarantie auf der anderen Seite.

Autor: Uwe Rabolt

Redaktion: Tina Mark

Quellen und weitere Infos

(1) BGH - Urteil vom 27. Juni 2018 – IV ZR 201/17

(2) Versicherungsvertragsgesetz (VVG) - § 153 Überschussbeteiligung