Tests

Testsieger aller Policendarlehen in Echtzeit finden

Gegenüber einer Kündigung bringt die Beleihung einer Police eine Reihe von Vorteilen mit sich. Wer Geldnot hat, muss seine Lebensversicherung nicht aufgeben, sondern kann sie inklusive Versicherungsschutz behalten. Dabei verliert die Lebensversicherung nicht an Wert. Weil das sogenannte Policendarlehen mit dem Rückkaufswert der Lebensversicherung beliehen wird, sind die Zinsen oft günstiger als bei klassischen Ratenkrediten. Darüber hinaus wird aufgrund der Kreditsicherheit auf eine Anfrage bei der Schufa verzichtet, da der Geldgeber ein vergleichsweise geringes Risiko bei der Kreditvergabe auf sich nimmt.

Wie bei allen Kreditarten unterscheiden sich die Angebote für Policendarlehen von Anbieter zu Anbieter. Hier entscheiden nicht nur die Zinsen, was ein gutes Policendarlehen ausmacht. Da für die meisten Verbraucher aber lediglich die Zinsen ein offensichtliches Unterscheidungskriterium auf die Schnelle darstellen, fällt ein echter Anbietervergleich oft schwer. Wie soll aus der Vielzahl der Angebote das beste gefunden werden?

Genau dabei hilft Ihnen unser Policendarlehen-Test. Die Redaktion von Lebensversicherung-verkaufen.net schaut sich die Anbieter und ihre Policendarlehen genau an und testet dabei nach unterschiedlichen Kriterien. Dazu gehören:

- Zinsen

- Rückzahlungsphase

- Produkteigenschaften

- Service

- Antrag

- Unterlagen

Die Tests aller Policendarlehen aus unserem Vergleich ermöglichen dem Verbraucher, nicht nur das günstigste Angebot zu finden, sondern auch das beste. Darüber hinaus sind unsere Tests - genau wie unsere Vergleiche - tagesaktuell. Änderungen bei den Angeboten der Darlehensgeber werden sofort in den Testnoten berücksichtigt. So finden Sie schnell den stets aktuellen Testsieger aller Policendarlehen!

Zu den einzelnen Testberichten gelangen Sie über unseren Policendarlehen-Vergleich: Einfach auf die Logos der Anbieter klicken, schon landen Sie beim redaktionellen Testbericht!

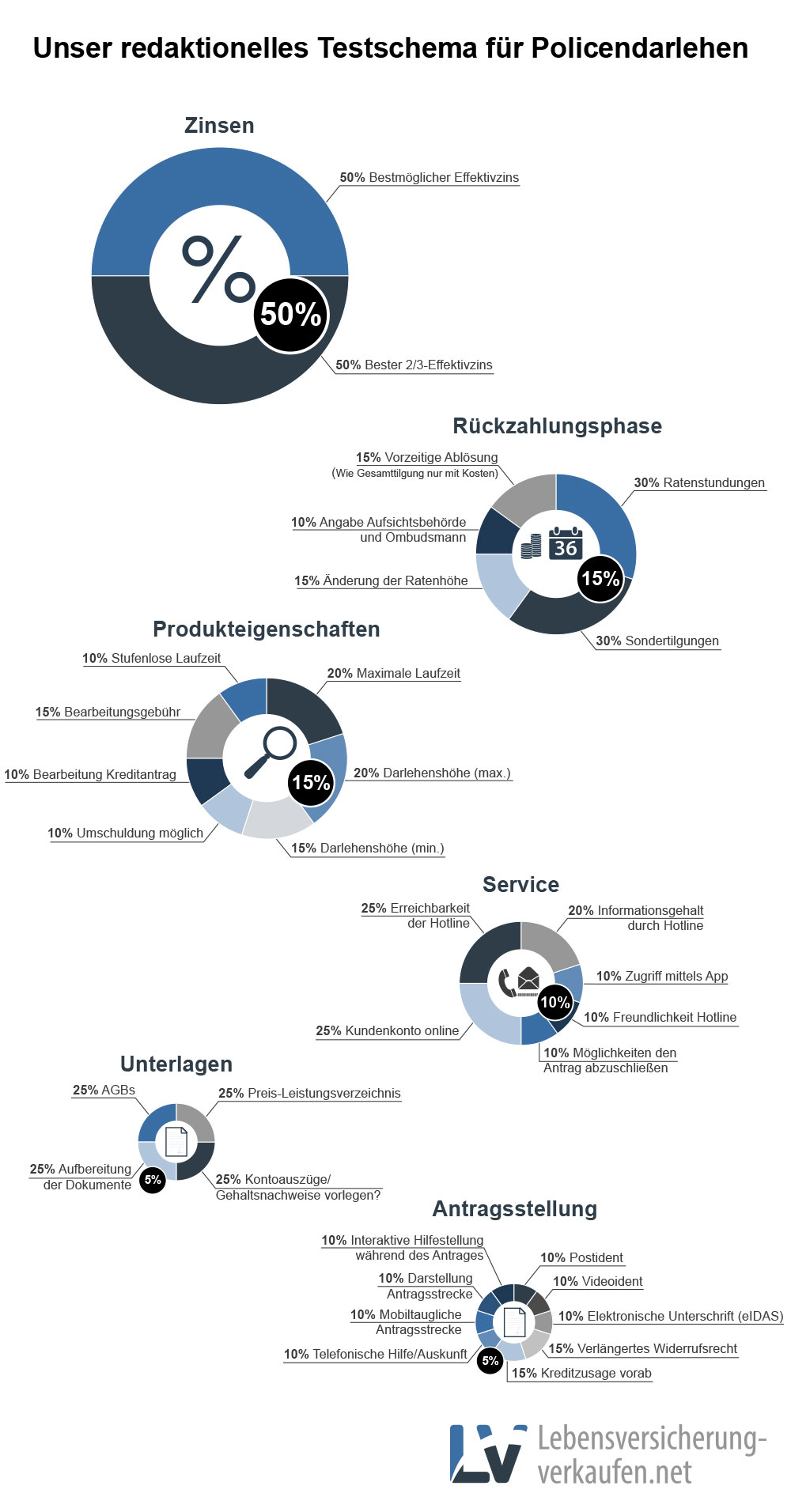

Testschema für Policendarlehen

Unser Testschema für Policendarlehen ist ein Besonderes auf dem Markt. Wir setzen nicht nur auf Objektivität und Transparenz beim Testen der wichtigsten Anbieter für Policendarlehen. Unser Testschema ist außerdem tagesaktuell, was bedeutet, dass Änderungen beim Angebot oder Service sofort Berücksichtigung in der Testnote finden.

Darüber hinaus ist unser redaktionelles Testschema sehr detailliert gestaltet. Die sechs Testkategorien Zinsen, Rückzahlungsphase, Produkteigenschaften, Service, Antrag und Unterlagen umfassen insgesamt 33 Fragen. Dabei werden die einzelnen Kategorien und Fragen unterschiedlich gewichtet, um eine Bewertung im Sinne der meisten Verbraucher erstellen zu können.

Entsprechend nehmen die Zinsen natürlich den größten Part ein, denn die Mehrheit der Kreditinteressenten interessiert, was sie am Ende zu zahlen hat. Wie die weiteren Kreditkonditionen gestaltet sind und wie flexibel das Policendarlehen zurückgezahlt werden kann, folgt beim Test den Zinsen in der Gewichtung.

Die nachfolgende grafische Darstellung unseres redaktionellen Testschemas für Policendarlehen zeigt Ihnen genau auf, welche Eigenschaften wir in den Kredittests berücksichtigen und wie die einzelnen Abfragen gewichtet werden:

Die Bewertungseinheiten

Als Bewertungseinheiten vergeben wir in unserem Policendarlehen-Test Sterne. Maximal können 5,00 Sterne vergeben werden, was die Bestnote ausmachen würde. Je höher die Punktezahl, desto besser also das Testergebnis.

Das Testergebnis wird in Sternen ausgedrückt. 5,00 Sterne entsprechen der Bestnote.

Die Testkategorien im Detail

Zinsen

Um die grafische Abbildung des Testschemas besser zu verstehen, erklären wir an dieser Stelle die einzelnen Testkategorien genauer. Da die Zinsen für die meisten Verbraucher von größter Bedeutung bei der Wahl nach einem passenden Darlehen sind, beginnt der Test mit den Zinsen. Diese Kategorie ist mit 50 Prozent gewichtet und unterteilt sich in die Fragen nach dem Werbezins und dem Zweidrittelzins. Der Werbezins ist der bestmögliche effektive Jahreszins, den der Anbieter grundsätzlich für ein Policendarlehen vergeben kann. Nicht selten finden sich auf dem Markt tolle Lockangebote, von denen aber nur ein Bruchteil der Kreditnehmer tatsächlich profitiert.

Aus diesem Grund wird im Test der sogenannte Zweidrittelzins gleichermaßen berücksichtigt. Das ist der Zins, der im repräsentativen Beispiel zu finden ist. Dieses Reichenbeispiel ist nach §6a Abs. 4 PAngV (Preisangabenverordnung) bei jedem Kreditangebot zwingend aufzuführen und zeigt dem Kunden, welchen Zins mindestens zwei Drittel aller Kunden für die genannten Kondition erhalten. Je größer die Spanne zwischen Werbezins und Zweidrittelzins ausfällt, desto schlechter wird dieser Aspekt im Kredittest gewertet.

| Kategorie / Kriterium | Gewichtung | Sterne |

|---|---|---|

| Zinsen | 50% vom Gesamtergebnis | |

| Bestmöglicher Effektivzins | 50% |

Wie platziert sich der Top-Zins des Angebots im Umfeld des Wettbewerbs?

|

| Bester 2/3-Effektivzins | 50% |

Wie platziert sich der 2/3-Effektivzins des Angebots im Umfeld des Wettbewerbs?

|

Rückzahlungsphase

Wer einen Kredit abschließt, ganz gleich welcher Kreditart, macht sich am besten schon vor der Vertragsunterzeichnung mit den Modalitäten für die Rückzahlungsphase vertraut. Im Vordergrund sollte die Frage stehen, wie flexibel das Darlehen zurückgezahlt werden kann. Nicht selten ergeben sich während der Laufzeit Änderungen im Privatleben, die eine flexible Rückzahlung erforderlich oder zumindest wünschenswert machen.

Beispielsweise kann es aufgrund geänderter Einkommensverhältnisse nötig sein, die Höhe der Raten zu ändern. Ist einmal das Geld knapp, ist vielleicht sogar eine Ratenpause notwendig. Aber auch erfreuliche Dinge, wie beispielsweise eine Prämie vom Arbeitgeber, können in der Rückzahlungsphase eines Policendarlehens Berücksichtigung finden. Sondertilgungen können in dem Fall die Laufzeit verkürzen. Werden solche Optionen angeboten, wird dies im Test positiv gewertet.

Für den Fall, dass während der Laufzeit Unstimmigkeiten zwischen Geldnehmer und -geber auftreten, sollten Anbieter von Policendarlehen den zuständigen Ombudsmann im Impressum benennen. Das dient nämlich dazu, dass sich die Verbraucher an den richtigen Streitschlichter wenden können. Auch dieser Punkt geht in unserem Policendarlehen-Test ein. Nachfolgend daher alle Fakten zur Rückzahlungsphase im Überblick:

| Kategorie / Kriterium | Gewichtung | Sterne |

|---|---|---|

| Rückzahlungsphase | 15% vom Gesamtergebnis | |

| Sondertilgung | 30% |

Können Kunden durch Sonderzahlungen außer der Reihe die Kreditlast schmälern?

|

| Ratenstundung | 30% |

Können Kunden ihre Kreditraten stunden, also quasi die Pausetaste drücken?

|

| Änderung der Ratenhöhe | 15% |

Können Kunden die Ratenhöhe und damit auch die Laufzeit anpassen?

|

| Vorzeitige Ablösung | 15% |

Kann der Kredit vorzeitig abgelöst werden und wenn ja, wie hoch sind die Kosten dafür?

|

| Angabe Aufsichtsbehörde und Ombudsmann | 10% |

Sind die Angaben (im Impressum) vorhanden?

|

Produkteigenschaften

Zur Testkategorie Produkteigenschaften zählen wir sämtliche Kreditkonditionen neben den Zinsen. Dazu gehören in erster Linie die minimalen und maximalen Höhen der Darlehenssummen und Laufzeiten. Wie also kann der Rahmen eines Policendarlehens gestaltet sein?

Des Weiteren geht diese Kategorie noch auf weitere Aspekte ein, wie beispielsweise der Frage nach der Kreditnutzung zur Umschuldung oder der Bearbeitungsdauer des Kreditantrags.

| Kategorie / Kriterium | Gewichtung | Sterne |

|---|---|---|

| Produkteigenschaften | 15% vom Gesamtergebnis | |

| Maximale Laufzeit | 20% |

Wie lang kann die maximale Laufzeit des Kredits sein?

|

| Darlehenshöhe (max.) | 20% |

Welche Summen können maximal geliehen werden?

|

| Darlehenshöhe (min.) | 15% |

Wie klein darf die Kreditsumme minimal sein?

|

| Bearbeitungsgebühr | 15% |

Werden Bearbeitungsgebühren verlangt?

|

| Umschuldung möglich | 10% |

Kann der Kredit für eine Umschuldung genutzt werden?

|

| Bearbeitung Kreditantrag | 10% |

Wie lang dauert es bestenfalls vom Eingang des vollständigen Antrags bis zur Auszahlung?

|

| Stufenlose Laufzeit | 10% |

Wie granular lässt sich die Laufzeit wählen?

|

Service

In unserem Test der Policendarlehen werden nicht nur die Rahmendaten zum Darlehen selbst geprüft, sondern auch zum Anbieter. Daher stellt sich auch die Frage, wie er sich im Service schlägt. Dazu gehört beispielsweise klassisch, wie der Anbieter erreichbar ist, aber auch, welche Vorteile der Kunde in Form von Online-Kundenportalen und Apps nutzen kann. Für sicherheitsbewusste Verbraucher testen wir außerdem, ob und in welcher Form der Antragsteller die Möglichkeit hat, zum Kredit gegebenenfalls eine Restschuldversicherung aufnehmen zu können.

| Kategorie / Kriterium | Gewichtung | Sterne |

|---|---|---|

| Service | 10% vom Gesamtergebnis | |

| Kundenkonto online | 20% |

Lässt sich das Kreditkonto online verwalten?

|

| Erreichbarkeit der Hotline | 20% |

Wie gut ist die Service-Hotline zu erreichen?

|

| Informationsgehalt durch Hotline | 20% |

Wie gut informiert war der Mitarbeiter am Telefon zu den Themen "Rückzahlung", "Stufenlose Laufzeit" und "Umschuldung"?

|

| Freundlichkeit Hotline | 10% |

Wie begegnete uns der Mitarbeiter am Telefon?

|

| Restschuldversicherung | 10% |

Wie wird das Thema Restschuldversicherung behandelt?

|

| Möglichkeiten den Antrag abzuschließen | 10% |

Welche Möglichkeiten haben die Verbraucher, um den Kreditantrag abzuschließen?

|

| Zugriff mittels App | 10% |

Gibt es eine eigene App zur Kreditverwaltung?

|

Unterlagen

Ein Kreditvertrag geht nie ohne Unterlagen einher - ganz gleich, ob digital oder in Papierform. Einerseits muss der Anbieter bestimmte Unterlagen vorweisen können, wie die AGBs und bestenfalls ein Preis- und Leistungsverzeichnis. Andererseits wird der Antragsteller aufgefordert, verschiedene Nachweise einzureichen. Je nachdem, wie es der Anbieter mit seinen Unterlagen hält und wie nutzerfreundlich die Nachweiserbringung für die Kunden gestaltet ist, können in dieser Testkategorie mehr oder weniger Sterne vergeben werden.

| Kategorie / Kriterium | Gewichtung | Sterne |

|---|---|---|

| Unterlagen | 5% vom Gesamtergebnis | |

| Kontoauszüge vorlegen? | 25% |

Wie viele Kontoauszüge müssen eingereicht werden?

|

| AGBs | 25% |

Sind die AGBs online vor der Antragstellung leicht zu finden?

|

| Preis- und Leistungsverzeichnis | 25% |

Ist das Preis- und Leistungsverzeichnis online vorhanden und leicht zu finden?

|

| Aufbereitung der Dokumente | 25% |

Wirken die Unterlagen verklausuliert? Ist der Schriftgrad klein gewählt?

|

Antrag

Ein Policendarlehen kann meist über verschiedene Wege beantragt werden. Vor Ort, per Post oder online. Im Rahmen der Kategorie Antrag testen wir den Onlineantrag im Detail. Hier wird vor allem geprüft, wie online dieser Weg wirklich ist und wie schnell entsprechend eine erste, unverbindliche Kreditzusage erfolgen kann.

Pluspunkte gibt es in der Kategorie Antrag beispielsweise aber auch, wenn der Kunde nach Abschluss des Kreditvertrags im Falle eines Widerrufs mehr Zeit als die gesetzlich vorgeschriebenen 14 Tage hat, um bei Bedarf von seinem Rücktrittsrecht Gebrauch machen zu können.

| Kategorie / Kriterium | Gewichtung | Sterne |

|---|---|---|

| Antragsstellung | 5% vom Gesamtergebnis | |

| Kreditzusage vorab | 15% |

Wie schnell bekommt der Antragsteller eine vorläufige Zusage?

(Wochenende, Feiertage: Es gilt im Zweifel die Anz. der Arbeitstage) |

| Verlängertes Widerrufsrecht | 15% |

Wird Kunden ein verlängertes Widerrufsrecht eingeräumt?

|

| Darstellung Antragsstrecke | 10% |

Wie ist die Antragsstrecke hinsichtlich Länge und Verständlichkeit gestaltet?

|

| Mobiltaugliche Antragsstrecke | 10% |

Wurde die Antragsstrecke für Handys und andere mobile Geräte optimiert?

|

| Interaktive Hilfestellung während des Antrages | 10% |

Stehen dem Antragsteller Hilfestellungen zur Verfügung, während er durch den Kreditantrag geht?

|

| Telefonische Hilfe/ Auskunft | 10% |

Ist eine Service-Telefonnr. (auf der Landingpage) gegeben?

|

| PostIdent | 10% |

Kann die Legitimation per Postident erfolgen?

|

| VideoIdent | 10% |

Kann die Legitimation per Videoident erfolgen?

|

| Elektronische Unterschrift (eIDAS) | 10% |

Wird eine elektronische Identifizierung angeboten?

|